27.11.2017 15:58

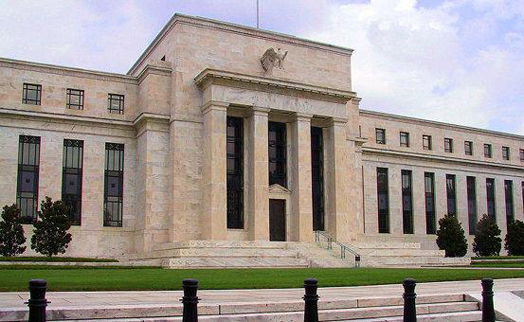

ЕРЕВАН, 27 ноября. /АРКА/. Руководители Федеральной резервной системы (ФРС) готовятся к еще одному повышению процентных ставок в декабре, которое позволит им выполнить заявленные на текущий год планы (три повышения ставки плюс начало постепенного сокращения активов на балансе), чего не наблюдалось в предыдущие пару лет, пишет Финмаркет.ру со ссылкой на The Wall Street Journal.

Вместе с тем будущее денежно-кредитной политики в США в следующем году остается неясным из-за противоречивых сигналов по двум основополагающим индикаторам, на которые ориентируется Федрезерв: инфляции и безработице.

Уверенный рост занятости в США привел к снижению уровня безработицы в октябре до 4,1% - минимума за 17 лет. Безработица сейчас намного ниже, чем рассчитывали в ФРС, а если и в 2018 году продолжится столь же заметное снижение - на 0,7 процентного пункта, то она вернется к отметкам, в последний раз наблюдавшимся в конце 60-х годов прошлого века.

Вместе с тем инфляция остается сдержанной, и ее слабость является загадкой как для традиционных экономистов, так и для независимых аналитиков всех мастей. В начале года рост потребительских цен ненадолго вернулся к целевому уровню ФРС, составляющему 2% годовых, впервые за пять лет. Однако затем он замедлился вопреки ожиданиям и до сих пор так и не восстановился. В сентябре предпочитаемый Федрезервом индикатор инфляции вырос всего на 1,3% в годовом выражении, если отбросить столь волатильные категории, как продукты питания и энергоносители.

Поначалу руководители американского ЦБ винили разовые факторы, включая динамику тарифов на беспроводную связь и рецептурные лекарственные препараты, однако слабость инфляции оказалась более масштабной и устойчивой.

Долгое время экономисты, в том числе и глава ФРС Джанет Йеллен, считали аксиомой слова Олбана Уильяма Филипса, который в 1958 году предположил, что работодатели повышают зарплаты в условиях дефицита сотрудников и сохраняют оплату труда стабильной, когда предложение рабочей силы превышает спрос.

Однако в последнее время колебания зарплат и цен в США опровергают это предположение. В связи с этим возникает вопрос о наличии незримого избытка на рынке труда или более долговременных изменений его структуры.

"Мы не наблюдаем тех изменений, которые ожидали. В результате создается неопределенность в отношении того, какой курс в дальнейшем будет оптимальным", - заявил ранее в ноябре глава Федерального резервного банка Нью-Йорка Уильям Дадли.

Большинство его коллег в ФРС по-прежнему считают, что стоит немного подождать, и если безработица упадет достаточно низко, ценовое давление восстановится само собой. Однако никто не знает, до какой именно отметки должна снизиться безработица и сколько времени на это потребуется.

Экономисты Goldman Sachs, например, прогнозируют дальнейшее снижение безработицы в США до 3,7% к концу 2018 года и 3,5% к концу 2018 года.

Однако существуют три риска, пренебрегать которыми было бы опасно.

Во-первых, в случае слишком быстрого снижения безработицы инфляция может ускориться так сильно, что ФРС придется резко повышать ставки. Результатом такого сценария может стать рецессия. Но, как сказала на прошлой неделе Йеллен, "мы не хотим строить ДКП по принципу бум-крах".

Во-вторых инфляция может вновь не отреагировать на изменения на рынке труда в соответствии с ожиданиями, но ФРС продолжит повышать ставки. В таком случае США ждет ценовая стагнация, которая будет сдерживать рост экономики. Кроме того, если ставки останутся слишком низкими, к следующей рецессии у ФРС будут связаны руки. "Может быть крайне опасным, если инфляция опустится ниже и с течением времени не вернется к целевому уровню центрального банка", - предупреждает Йеллен.

В-третьих, при сохранении низкой инфляции и дальнейшего роста цен на различные активы могут возникнуть чрезмерные искажения на финансовых рынках - а именно они были причиной прекращения двух предыдущих периодов роста в США, когда в 2000 году прорвался "пузырь доткомов", а в 2007 году обвалился рынок жилья.

Котировки акций и их отношение к прогнозируемой прибыли компаний достигли самых высоких отметок с 2000 года, а цены на жилье с поправкой на инфляцию всего на 13% ниже пика. Пока текущая ситуация не вызывает у ФРС существенного беспокойства, но ЦБ продолжает внимательно ее отслеживать.

Предполагаемый преемник Йеллен на посту председателя ФРС Джером Пауэлл, в настоящее время входящий в совет управляющих ЦБ, может прибегнуть к различным инструментам, чтобы притормозить рост цен на активы. Однако опыт других стран показывает, что результаты использования таких инструментов в лучшем случае оказываются неоднозначными. К тому же республиканцы хотят от Дж.Пауэлла смягчения регулирования, а не ужесточения. Поэтому, вероятно, ему придется повышать процентные ставки для борьбы с перегревом финансовых рынков.

Возможно, Пауэлл изложит свою позицию хотя бы частично в ходе назначенных на 28 ноября слушаний по его кандидатуре в сенатском комитете. -0-

Читайте новости первыми и обсуждайте их — в нашем Telegram

Метки: